Viele Unternehmer schauen nur auf die BWA und dort dann vor allem ganz unten auf den Gewinn – wenn es gut läuft. Sonst bleibt für diesen Blick häufig keine Zeit.

Zusätzlich riskieren sie immer mal wieder einen Blick auf das Konto. Ganz nach dem Motto: "Wenn genug Kohle auf dem Konto ist, ist auch alles gut."

Das scheint vor allem dann richtig zu sein, wenn die BWA eben zusätzlich einen Gewinn ausweist.

Doch der Schein kann trügen!

Warum Dich Dein Geschäftskonto anlügen kann

Eigentlich klingt es ja ganz plausibel. Wenn sich das Bankkonto positiv entwickelt und zusätzlich ein Gewinn ausgewiesen wird, dann geht es auch dem Geschäft gut.

So ganz falsch ist diese Theorie auch nicht. Aber in vielen Fällen ist es eben nur die Theorie und das echte Leben sieht ganz anders aus.

Der Gewinnausweis in Deiner BWA ist falsch

Das ist sogar recht häufig der Fall. Denn in der Regel werden in einer BWA immer die Posten gezeigt, die auch auf dem Bankkonto zu einer Auszahlung oder Einzahlung geführt haben. Häufig werden aber Mieten oder Versicherungen nur alle 3 Monate gezahlt. Oder die Wertstellung auf Deinem Konto findet mal am 1. des Monats und mal am letzten Tag des Vor-Monats statt.

Das und noch einiges mehr führt zu einer völlig unbrauchbaren Ergebnisaussage in Deiner BWA. Wußtest Du eigentlich, dass ich alle für Unternehmer relevanten Informationen rund um die BWA in einem Artikel zusammengefasst habe?.

Dein Kontostand spielt Dir was vor

a) Kredit

Wenn Du Geld benötigst, aber keines hast, dann gehst Du zu Deiner Bank und holst Dir einen Kredit. Diese wird vermutlich einen Finanzplan von Dir verlangen und wenn der gut aussieht, den beantragten Kredit bewilligen.

Im Anschluss wird Dir dann die bewilligte Summe auf Dein Konto überwiesen.

Zack.

Schon hast Du einen Geldeffekt, der mit Deinem eigentlichen Businessergebnis erst mal nicht viel zu tun hat. Und es kommt ja noch besser. Denn in Zukunft, darfst Du Deiner Bank ja auch noch Zinsen für den Kredit zahlen und diesen auch selbstverständlich zurückzahlen (tilgen). Schon hast Du die nächsten Geldabflüsse / Auszahlungen auf Deinem Konto, die nicht direkt durch Dein eigentliches Business verursacht wurden.

Somit ist die Gesamtentwicklung des Kontostands kein sauberer Gradmesser mehr, für die Güte Deiner Geschäftsentwicklung.

b) Investments

Egal, ob Du dafür nun einen Kredit aufnimmst, oder aus der „Portokasse“ bezahlen kannst, irgendwann stehen in jedem Unternehmen Investitionen an. Entweder in Gebäude, Maschinen, Werkzeuge, Computer, oder andere Büro- & Geschäftsausstattung. Du wirst dafür Geld bezahlen, dass von Deinem Bankkonto abgebucht wird.

Schon hast Du den nächsten Effekt, der keinen direkten Bezug zur aktuellen Geschäftsentwicklung hat.

Und je größer Dein Business / Dein Unternehmen wird, desto häufiger kommen solche „Störfälle“ vor. Dadurch wir eine Ergebnisaussage auf Basis der Kontostandentwicklung immer weiter verwässert.

Ich gehe sogar noch weiter.

Je größer Dein Business wird, und je ernster es Dir um eine nachhaltige Geschäftsentwicklung geht, desto weniger hilft Dir der Kontostand allein.

Wenn es ganz doof läuft, kannst Du sogar einen steigenden Kontostand haben, aber gleichzeitig massive Verlust erwirtschaften. Das ist z.B. dann möglich, wenn Du eine Maschine verkaufst (hohe Einzahlung auf dem Konto) und Du gleichzeitig eine Forderung gegenüber einem großen Kunden abgeschrieben werden muss und so Dein Ergebnis verhagelt.

Im Extremfall führt Dich ein Management by Kontostand in den Ruin, weil Du eben viel zu spät feststellst, dass in Deinem Business etwas falsch läuft. Dann ist es vielleicht zu spät zu reagieren.

Und nu?

„Nu“ zeige ich Dir, wie es richtig geht. Lass uns dazu mal schauen, wie und warum sich überhaupt ein Kontostand verändert. So eine Kontostandsveränderung nennt man im BWL-Fachchinesisch übrigens „Cash-Flow“.

Den Begriff hast Du ganz sicher schon mal gehört, oder?

Kostenloser Hörkurs:

Mit diesen Kennzahlen sparst du viel Zeit bei deinen Finanzen, die du dann für deine Kunden oder als Freizeit nutzen kannst!

Wie entsteht überhaupt „CashFlow“?

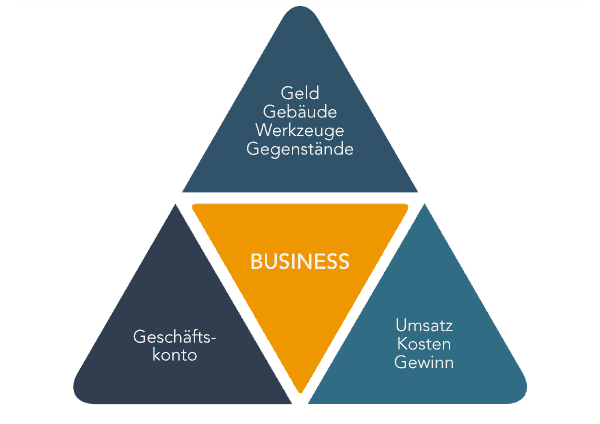

Kennst Du schon mein Business-Dreieck?

Das eignet sich super, um auch diese Fragen schnell und simpel zu klären.

Im Grunde ist es ja so:

Damit wir überhaupt ein Business / ein Unternehmen betreiben können, müssen wir erst einmal ein paar Dinge kaufen. Damit meine ich ein Gebäude, Werkzeuge, Auto, Lizenzen etc. Dafür geben wir Geld aus (=Auszahlung). Sollten wir nicht genügend Eigenkapital haben, nehmen wir dafür einen Kredit auf (=Einzahlung).

Warum machen wir das?

Naja, damit wir unsere Produkte verkaufen können und somit Umsatz erwirtschaften (=Einzahlung).

Damit wir aber unsere Produkte auch wirklich verkaufen können, brauchen wir Material, Unterstützung von anderen Menschen, schalten Werbung, beauftragen STB etc. Das verursacht Kosten, die wiederum zu einem Geldabfluss auf unserem Bankkonto führen. (=Auszahlung).

Die Summe aus Einzahlungen und Auszahlungen, ergibt dann den Cash-Flow, oder eben Kontostandveränderung.

Gar nicht schwer, oder?

Aber Du merkst auch, wenn wir uns das mal so der Reihe nach aufschreiben, stellen wir fest, dass es ziemlich viele Einflussfaktoren auf unseren Kontostand gibt. Wenn wir unser Business aber aktiv steuern wollen, sollten wir nur die Einflussfaktoren berücksichtigen, die auch wirklich aus unserem (operativen) Geschäft heraus beeinflusst werden.

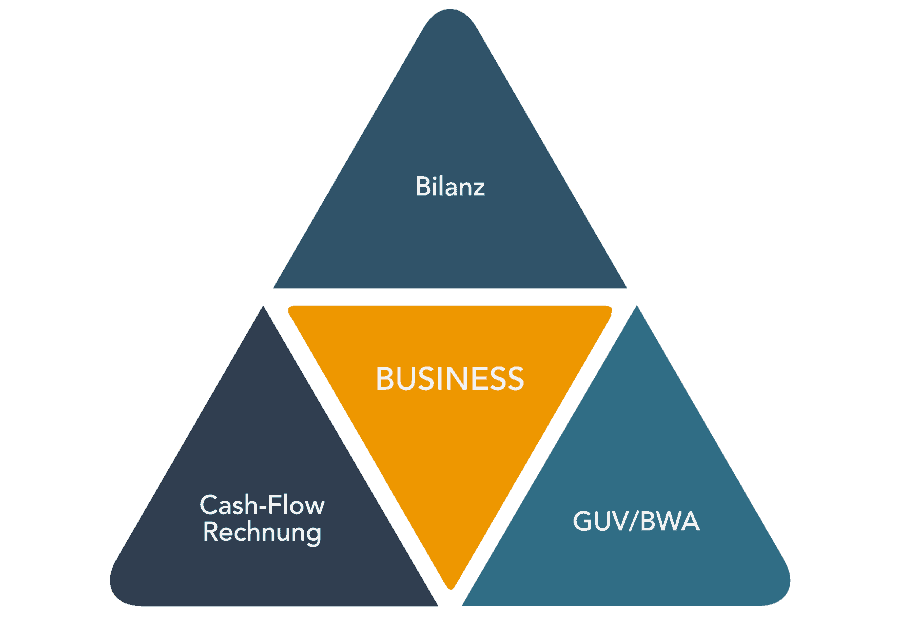

Vom Gewinn zum Cash-Flow

Unsere BWA verrät uns, ob wir mehr Kosten, oder mehr Umsatz „produziert“ haben, und weist entsprechend einen Verlust oder eben Gewinn aus.

Vom Gewinn kannst Du Dir aber nichts kaufen. Oder versuch mal in Deine Bäckerei zu gehen und Deine Brötchen mit dem Verweis auf Deinen aktuellen Gewinn laut BWA vom Steuerberater zu bezahlen. Genau, das wird nicht klappen. Daher sage ich ja auch immer:

Gewinn ist Theorie - Cash ist die Realität.

Was für Deine Brötchen jetzt vielleicht richtig ist, gilt aber nicht, wenn Du Dein Business in die richtige Richtung steuern möchtest.

Dafür ist es jetzt wichtig zu ermitteln, wieviel von Deinem Gewinn tatsächlich auch auf Deinem Konto ankommt. Und genau das sagt Dir der operative-Cash-Flow.

Damit Du zu der kompletten Kontostandsentwicklung überleiten kannst, gibt es neben dem operativen Cash-Flow, noch den Cash-Flow aus Finanzierungstätigkeit (=Kredite aufnehmen und zurückzahlen) und den Cash-Flow aus Investitionstätigkeit (Dinge kaufen und verkaufen).

Und so kannst Du Deinen Cash-Flow ermitteln:

Du gehst also vom Gewinn aus und rechnest alle „NICHT ZAHLUNGSWIRKSAMEN“ Effekte aus dem Gewinn einfach wieder raus. Eine Abschreibung zum Beispiel vermindert zwar Dein Ergebnis, hat aber keinen Einfluss auf Dein Bankkonto.

Idealerweise sollte die Veränderung des operativen Cash-Flows immer größer sein, als die Veränderung des Gewinns. Wenn das in Deinem Business der Fall ist, bist Du auf einem super Weg.

bleib' erfolgreich!

Jörg Roos

Für Handwerksbetriebe und Dienstleister machen wir Finanzen einfach, damit du die richtigen Entscheidungen treffen und so unternehmerisch gesund wachsen kannst.

Last Updated on 9. Oktober 2025 by Jörg